相続税の基礎控除は、相続税がかかるかどうかの判断基準となる金額です。

遺産の額や相続人の人数に応じて決まり、すべての人に共通して適用される控除です。計算式も決まっており、比較的簡単に算出できます。

こちらの記事では、相続税の基礎控除の金額やその計算方法、さらに相続税を軽減できる他の控除制度についてもご紹介していきます。

相続税の基礎控除は3,000万円に法定相続人一人あたり600万円を加算

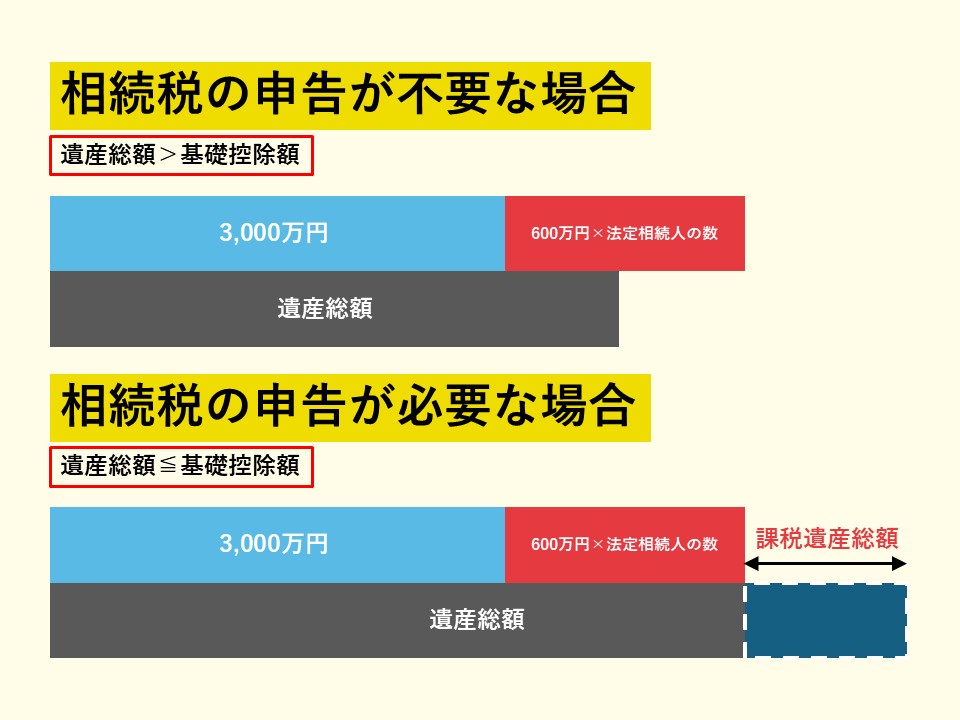

相続税は、すべての相続人が必ず支払うわけではありません。

一定額までは「基礎控除」として非課税となるため、遺産総額がこの範囲内であれば、申告も納税も不要です。

基礎控除額は次の計算式で求めます:

3,000万円 +(法定相続人の数 × 600万円)

たとえば、法定相続人が1人なら基礎控除額は3,600万円になります。相続人が増えると600万円ずつ控除額が加算されるため、控除額が大きくなり、結果として課税対象となる可能性は下がります。

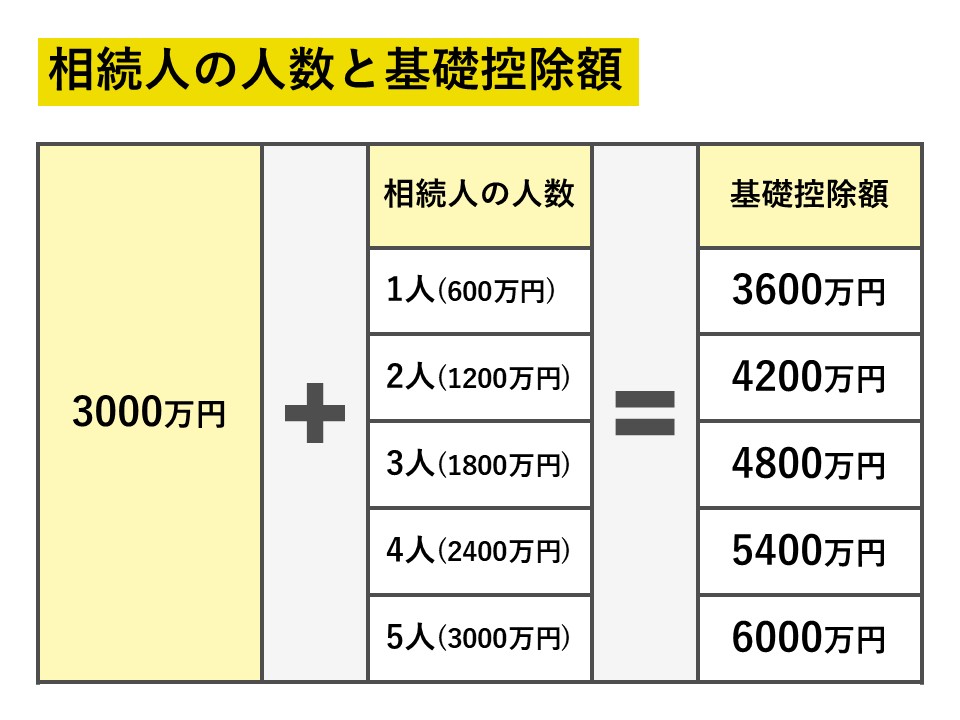

相続人が複数いる場合の基礎控除の金額

前述のとおり、相続税の基礎控除額は

3,000万円 +(法定相続人の数 × 600万円)

という計算式で決まります。このため、法定相続人の人数によって基礎控除の金額が変わります。

ただし、基礎控除の計算に含めることができるのは「法定相続人」のみです。遺言によって財産を受け取る受遺者は、この人数に含まれませんので注意が必要です。

基礎控除の計算に使う法定相続人の数え方

法定相続人とは、民法で定められた「相続する権利を持つ人」を指し、亡くなった方の配偶者や血縁関係にある人(子や親、祖父母など)が該当します。

ただし、すでに離婚している元配偶者や、婚姻届を提出していない内縁関係の相手は法定相続人に含まれません。

法定相続人には相続順位があり、次のように定められています。

- 第一順位:子(子が先に亡くなっている場合は孫)

- 第二順位:親または祖父母

- 第三順位:兄弟姉妹

上位の順位に該当する人がいれば、下位の人は相続人にはなりません。たとえば、子がいる場合は、その親や兄弟姉妹は相続人にはならないということになります。

例えば、夫が亡くなり、法定相続人が配偶者と子2人のケース

基礎控除額は

3,000万円+(3人 × 600万円)= 4,800万円

このように相続人が3人いる場合、基礎控除額は4,800万円となり、相続財産の総額がこの金額以内であれば、相続税はかかりません。

相続税のおおまかな金額は早見表で確認できる

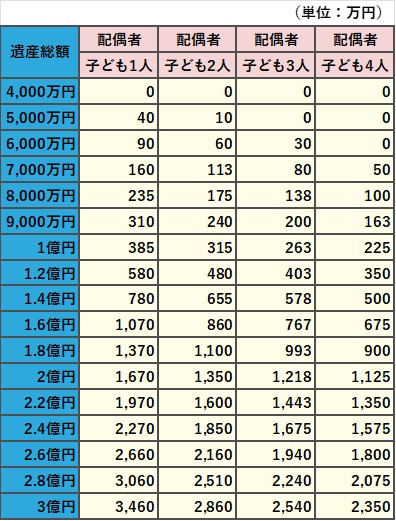

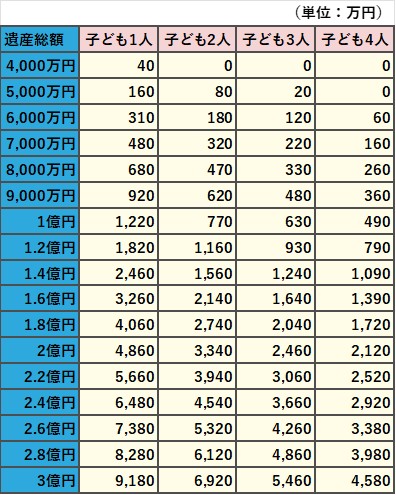

相続財産の総額と法定相続人の人数がわかれば、相続税のおおよその金額を早見表で確認できます。

【相続税早見表の前提条件】

・配偶者が遺産の2分の1を取得と仮定

・税額は千円未満を切り捨て

・対象となる財産は「基礎控除前の金額」

・配偶者には法定相続分まで「配偶者の税額軽減」を適用

配偶者がいる場合

配偶者がいない場合

そうぞくんでは手軽に相続税額をシミュレーションできます。早見表の前提条件に当てはまらないケースの方など、是非活用してください。

相続税の基礎控除で押さえておくべき3つのポイント

相続税の基礎控除を正しく計算するために、特に注意すべき3つのポイントをご紹介します。

相続放棄した人も法定相続人に含める

相続放棄をしても、基礎控除額の計算ではその人も法定相続人として数えます。したがって、放棄した人がいても控除額には影響しません。

代襲相続人も法定相続人としてカウントする

代襲相続とは、本来相続するはずだった人がすでに亡くなっている場合に、その子が代わりに相続することをいいます。たとえば、被相続人の長男がすでに亡くなっていた場合、その長男の子(被相続人の孫)が代襲相続人となります。

代襲相続人も法定相続人として基礎控除の計算に含めます。

養子を法定相続人に含める際は人数制限がある

養子縁組をしていた場合、その養子も実子と同じく法定相続人になります。ただし、相続税の基礎控除額を計算する際に養子を人数に含めるには、上限が定められています。

・亡くなった方に実子がいる場合:養子は1人まで

・亡くなった方に実子がいない場合:養子は2人まで

ただし、以下のようなケースでは養子でも実子と同様に扱われ、人数制限は適用されません。

- 特別養子縁組による養子

- 再婚した配偶者の子を養子にした場合(いわゆる連れ子)

- 養子がすでに亡くなっている、または相続権を失っている場合で、その子が代襲相続するケース(養子縁組後に生まれた子に限る)

このように、養子を基礎控除の対象に含める際は、条件と上限に注意が必要です。

基礎控除以外にも適用できる控除や特例で相続税を軽減できる

相続税には、すべての人に適用される「基礎控除」のほかにも、一定の条件を満たすことで相続税の負担を減らせる控除や特例があります。

相続税額を少しでも抑えるために、自分の状況で利用できる制度があるか確認しておくことが大切です。

配偶者の税額軽減(配偶者控除)

配偶者の税額軽減とは、配偶者が相続する財産に対して、一定の金額まで相続税がかからない特例です。

詳細は、こちらの記事を参考にしてください。

自宅の土地評価を下げられる「小規模宅地等の特例」

小規模宅地等の特例とは、亡くなった方の自宅の土地を一定の条件を満たした相続人が引き継いだ場合、その土地の評価額を最大80%まで減額できる制度です。

この特例が適用されるのは、亡くなる直前まで居住していた建物が建っている土地が対象となります。更地や空き家など、被相続人が居住していなかった土地は対象外です。

特例の適用には、次のような条件を満たす必要があります。

- 配偶者が相続する場合は無条件で適用

- 同居していた親族が申告期限までその家に住み続けている場合

- いわゆる「家なき子」が申告期限までその家を所有している場合

参考:国税庁サイト「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

未成年が対象となる「未成年者控除」

未成年者控除は、18歳未満の人が相続で財産を受け取る際に、相続税額から一定額が差し引かれる制度です。

控除額は、18歳になるまでの年数1年あたり10万円をかけた金額となります。つまり、年齢が若いほど控除額は大きくなります。

【適用条件】

・日本国内に住所がある

・相続の時点で18歳未満である

・財産を取得した人が法定相続人であること

85歳未満の障害者が利用できる「障害者控除」

障害者控除とは、85歳未満の障害者が相続人になった場合に、相続税額から一定金額を差し引くことができる制度です。

この控除は、相続人ごとの相続税額を計算した後に、障害者である相続人に対して適用されます。適用条件を満たしていれば、その人の税額から控除額を減じることが可能です。

【適用条件】

・相続または遺贈によって財産を取得した時点で、日本国内に住所がある

・相続時点(被相続人の死亡時)で85歳未満かつ障害者であること

・控除を受ける人が法定相続人であること

おわりに

基礎控除は、すべての人に共通して適用される控除です。

まずは、自分の相続が課税対象かどうかを判断するために、計算式や早見表に当てはめて確認をしましょう。

相続税の基礎控除額は、3,000万円 +(法定相続人の数 × 600万円)です。

また、相続税には基礎控除のほかにも、条件を満たすことで適用できる控除や特例があり、税額の軽減が可能です。

ご自身の状況に照らし合わせて、利用できる制度がないか確認してみましょう。

なお、法定相続人の範囲や財産の内容、適用可能な控除や特例に不明点がある場合は、早めに税理士へ相談することをおすすめします。

そうぞくんは、相続税の申告書を簡単に作成することができるWEBサービスです。

相続税対策や遺言書の作成など、もし相続税に関して不安なことや疑問などございましたら、サイト内から専門家(税理士、弁護士、不動産鑑定士など)にご相談いただくことが可能です。

是非、ご利用ください。